公司 2024年上半年业绩变动的主要原因系营业收入增长、投资收益同比增加所致。公司2024年上半年非经常性损益主要系公司收回处置相关投资形成的投资收益及公司债务重组收益所致。公司2024年上半年扣除非经常性损益后的净利润亏损,主要原因系2024年上半年受新增业务、新建销售渠道而导致的费用投入较大所致。公司2024年下半年,将进一步加强成本管控,落实降本增效举措,积极提升经营效率与盈利能力,持续改善盈利情况。

虽然山东黄金黄金上半年保持较强劲的增长,盈利增幅较今年首季的59%或加快,但大摩指出该公司在次季金价上涨时仍录得持平或下跌的盈利表现,业绩较为逊色,因此维持其“与大市同步”评级,目标价为20.2港元。

财联社9月10日讯(编辑 胡家荣)随着中报业绩的陆续落地,中金公司通过统计多家港股上市公司的中期业绩得出互联网电商、消费服务等板块的景气度较高,而电信、水电等公用事业盈利稳定,作为分红标的仍值得继续关注。

根据中金的统计,2024年上半年,海外中资股(中国香港和美国上市的公司)的整体盈利同比增长了2.3%,这一增速比2023年的0.2%有所提升。以港币计算,上半年的盈利增长同样为2.3%,其中金融行业盈利下降了1.1%(2023年下降了2.7%),非金融行业则实现了6.3%的增长(2023年为3.9%)。

金属采矿、出口链是亮点,电商互联网维持高增长,地产、银行加速下滑。

具体来看,金属采矿和出口相关行业表现突出,电商和互联网行业保持了高速增长,而房地产和银行业则出现了加速下滑的趋势。

原材料行业盈利增长了24.0%(2023年为下降27.1%),金属采矿板块受益于价格上涨而业绩提升。

能源行业盈利小幅下降了1.0%(2023年下降了15.0%),主要是由于煤价下跌的影响,但油气行业盈利增长了6.0%,相比2023年的下降12.4%有所改善。

中游制造业表现较弱,上游资源品价格上涨挤压了利润空间,资本品行业盈利下降了8.9%(2023年下降了7.3%)。

下游消费行业显示出一定的韧性,必需消费品行业增长了1%(2023年下降了3.9%),可选消费品行业增长了49.4%(2023年增长了67.3%),出口相关的耐用消费品和电商板块提供了支撑。

TMT(科技、媒体和电信)行业整体表现强劲,除了半导体行业下滑了33.7%(2023年下滑了41.2%)之外,软件服务行业大幅减亏,电信和科技硬件行业分别增长了2%和20%,均优于2023年的表现。

医疗保健和公用事业行业由于高基数效应,增速有所回落,医疗保健行业盈利下降了2.8%(2023年增长了37.2%),公用事业行业增长了0.7%(2023年增长了42%)。

金融和房地产行业盈利下滑,拖累了整体业绩。房地产行业盈利加速下滑了52.1%(2023年下滑了15.2%),金融行业盈利下降了1.1%,保险行业盈利明显修复,但银行盈利由于息差收窄而加速下滑(下降了4.5%,2023年下降了2.9%),多元金融行业业绩也处于底部。

尽管如此,港股仍明显好于A股的-3%,尤其是非金融板块,同比增长6.3%,对比A股非金融下滑5.5%。究其原因,主要是由于港股盈利结构更有优势:

行业结构上,港股新经济占比高,中游制造业占比低。上半年盈利同比双位数增长的电商、互联网板块在港股中权重较大,市值占比接近20%,而这类企业A股中较少;盈利承压的中游制造业公司多数集中在A股,如工业板块市值占比超过18%,大幅高于港股的7%,其中上半年盈利同比下滑53%的电力设备及新能源板块在A股中市值占比5%,港股中仅占0.5%。

集中度上,头部公司贡献效应更明显。海外中资股市值前10大公司上半年净利润占整体的44%,前20家公司占60%,而A股前10大公司净利润占比仅33%,前20家占45%。因此头部公司业绩影响更大,腾讯、美团、中海油等上半年业绩亮眼,均为双位数增长。

分板块更为明显,汽车板块,长城汽车、小鹏汽车、比亚迪基本贡献全部增幅;交通运输中,东方航空大幅减亏和京东物流业绩超预期也拉动过半增幅;能源中,中海油同比增长19.8%,基本抵消煤炭下滑的拖累。

增长前景:小幅下调2024全年增长至2%;建议关注电商互联网、消费服务、电信与公用事业等

当前,市场共识预计海外中资股全年增长9.5%,隐含下半年同比增长近20%。板块方面,市场一致预期电商、保险、媒体娱乐等仍是盈利增长的主要贡献;消费者服务、房地产、保险、半导体等板块下半年或明显好于上半年。

中金认为,市场一致预期可能过于乐观,或存在合成谬误。一方面,有效需求仍显不足,地产量价偏弱运行,物价持续承压,经济增长内生动能偏弱的形势仍有待根本性改善。

另一方面,上半年出口企稳、好于市场预期为出口链企业盈利提供支撑,但近期运价持续回落,下半年出口环比可能转弱。当前增长承压问题的根源仍是信用收缩,尤其是财政力度今年2月尤其是二季度以来再度放缓,无法有效对冲私人部门持续“去杠杆”,解决的方法包括降低融资成本、财政加杠杆两个路径。

7月财政赤字同比加速,9月美联储降息也将为国内政策提供宽松窗口,但年内可能重在落实已有政策,财政部近期也强调“坚决防止超财力出台政策、新上项目”,因此期待“强刺激”并不现实,基本面看下半年盈利高速增长缺乏基础。

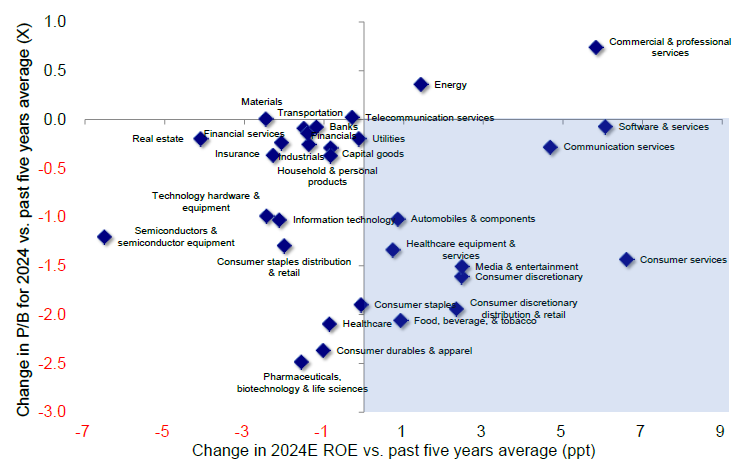

基准情形下,结合上半年实际增长情况,中金将2024年盈利增速预测从3-4%下调至2%,低于当前10%的一致预期。不过,由于新经济板块占比较高、制造业占比低,港股业绩仍将好于A股。板块层面,建议关注电商互联网、消费服务等景气度较高的领域,这些板块年初至今盈利上修,2024年ROE预期高于过去5年均值,PB水平低于过去5年均值,有望成为业绩整体温和增长态势中的亮点;此外,电信、水电等公用事业板块业绩稳健,作为分红标的也值得关注。

市场角度,结合盈利与美联储降息影响,中金认为港股弹性大于A股。短期受益于降息的成长板块可能有更高弹性,如半导体、汽车(含新能源)、媒体娱乐、软件、生物科技等。但中期维度,区间震荡的结构性行情依然是主线,当前10年美债利率降至3.8%已将降息预期计入的较为充分,若风险溢价回到去年中,对应恒生指数约19000;若盈利在此基础上增长10%,对应恒生指数点位可能在21000左右。

配置方向取决于基本面前景,分红+科技成长是主线:整体回报下行,对应稳定回报的高分红和高回购,即充裕现金流的“现金牛”,从周期分红到银行分红,再到防御低波分红;局部加杠杆,如具有自身行业景气度(互联网、游戏、教培)或者政策支持的科技成长(科技硬件与半导体)。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张倩 正规股票杠杆平台

文章为作者独立观点,不代表民间配资盘_配资炒股公司_正规配资炒股平台观点